ThyssenKrupp (TK) no es una empresa que haya destacado por la calidad de sus negocios: son cíclicos, intensivos en capital y comoditizados.[1] Por supuesto, también endeudados. Son características que antes o después, ponen a cualquier empresa contra las cuerdas.

Pero entre tanta actividad tediosa, hay una pequeña división que le podría sacar de apuros: la de ascensores. Pequeña por su nivel de ventas, pero grande por su valor.

Algunos competidores y varios private equities se han interesado por ella. Pero, si de verdad es tan buena, ¿por qué venderla? Las respuestas obvias son que el precio que ofrecen es muy bueno o que hay que hacer caja para pagar la deuda. Sin embargo, existe una alternativa más atractiva para el accionista: el spin-off o escisión de esta división.

Mediante un spin-off, la división de ascensores se escindiría como una nueva empresa independiente cuya propiedad sería cien por cien de los accionistas de TK. Es una operación que se lleva a cabo si se cree que tanto la una como la otra, valdrán más cotizando por separado — si las necesidades del negocio de peor fundamental ya no intoxican la toma de decisiones en el negocio bueno.

En este artículo voy a explicar primero qué atractivo ven los private equities y empresas competidoras en esta división de TK. Después desarrollaré qué veo yo y cómo encaja un spin-off en mi enfoque.

Si no conoces el modelo de negocio de la industria del ascensor, te recomiendo leer una entrada anterior.

El punto de vista del private equity

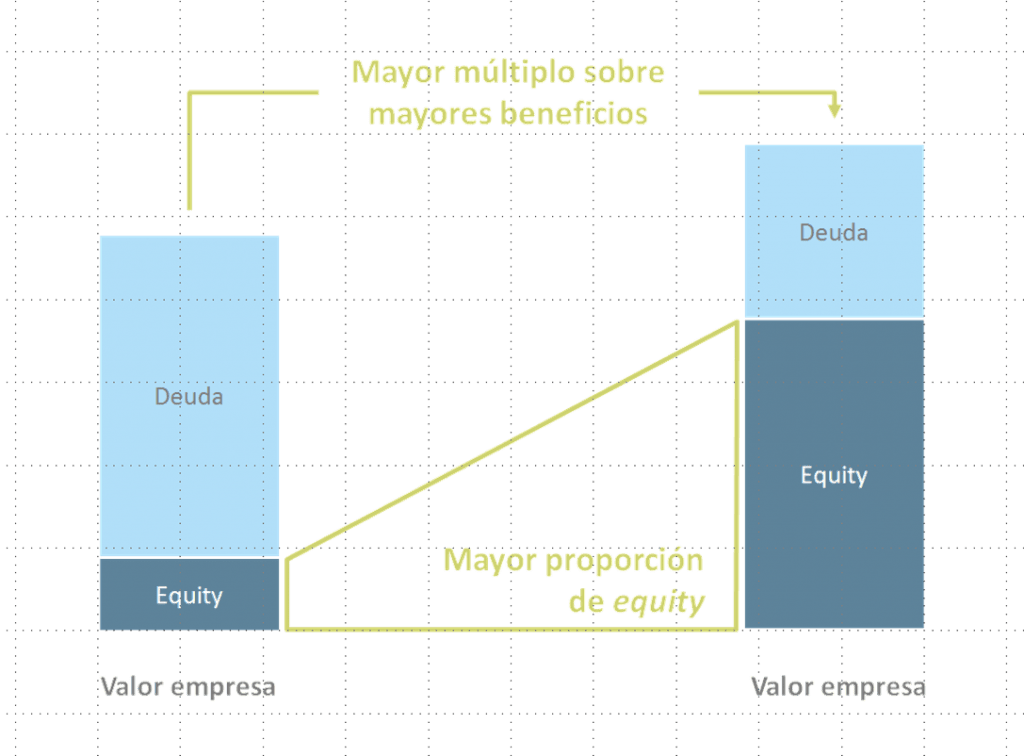

El candidato idóneo para un private equity es una compañía con flujos predecibles y crecimiento potencial. La visibilidad de los ingresos permite llevar un mayor nivel de endeudamiento; el crecimiento permite vender la empresa por más en el futuro. Si sale bien, ganan por las dos patas: mayor proporción de equity el día de la venta y mayor múltiplo sobre mayores beneficios.

Entonces, ¿qué atractivo tiene el negocio ascensores?

Ascensores cumple ambos requisitos: capacidad de endeudamiento y perspectivas de crecimiento. La capacidad de endeudamiento es función de la visibilidad de los flujos, como escribo a continuación. El crecimiento vendrá por tres vías: la primera traerá mejoras en precios, la segunda en margen y la tercera en volúmenes.

La primera vía, y más inmediata, afecta a los precios de venta de los ascensores y se dará por una mejora de la calificación de crédito. Pero, ¿qué importancia tiene el crédito para la fijación de precios? Capital. A diferencia de otros suministros, cuando un promotor encarga unos ascensores para un nuevo edificio, los paga de golpe y por adelantado; no una vez estén instalados. Esto implica que el promotor tiene que adelantar hasta un 15% del coste total del edificio (fuente y fuente) antes de poner el primer ladrillo. Es decir, suponiendo que la calidad del ascensor sea idéntica en todos los fabricantes, un peor rating podrá influenciar significativamente en el precio de venta ya que el cliente estaría asumiendo el riesgo de crédito de un fabricante más o menos solvente.

Puede parecer algo contra-intuitivo que, si un private equity apalanca el negocio, ¿mejore el rating? La clave está en el punto de partida: el rating actual de TK es BB-[2] porque está muy influenciado por sus divisiones malas. Si su rating solo tuviese en cuenta la división de ascensores, que tiene ingresos predecibles gracias a los contratos de mantenimiento, sería superior incluso con mayor cantidad de deuda. Concepto clave: para un rating es más importante la estabilidad de los flujos que el nivel de endeudamiento.

Una segunda vía busca la mejora de los márgenes mediante una restructuración de los costes. No tiene sentido que la división de ascensores de TK tenga los peores márgenes del sector si opera en las zonas más rentables:[3]

- Tiene una fuerte posición de mercado en Estados Unidos, que afianzó con la compra de Dover Elevators a finales de los 90. Aquí las densidades son muy buenas y además existe una mayor proporción de edificios de oficinas y comerciales, que requieren ascensores de mayor valor añadido que los residenciales.

- Tiene una fuerte exposición al mercado más rentable que existe: España; donde la densidad de ascensores por habitante es más alta que en cualquier otro país, aunque con mayor proporción de ascensores residenciales.

- Tiene menor exposición a China, donde la rentabilidad es inferior por la baja penetración del servicio de mantenimiento.

Esto me hace pensar que la estructura de costes tiene mucha capacidad de mejora que se debería trasladar al margen.

La tercera es la búsqueda de mayores volúmenes mediante una asignación de capital eficiente. Es el factor más intangible de todos. Gestionar negocios tan diferentes puede llevar a cometer errores en la asignación de capital. Ésta ha sido una constante en TK, quitando la caja de la división buena para dársela a las peores divisiones. Una correcta asignación de capital busca invertir el exceso de caja en las mejores oportunidades. En cuanto desaparezca el incentivo a invertir en las malas divisiones, el nuevo incentivo será la reinversión allá donde el crecimiento sea óptimo.

La mejora del fundamental, por tanto, se dará por mayores precios medios de venta, margen y volúmenes.

El punto de vista de una empresa competidora

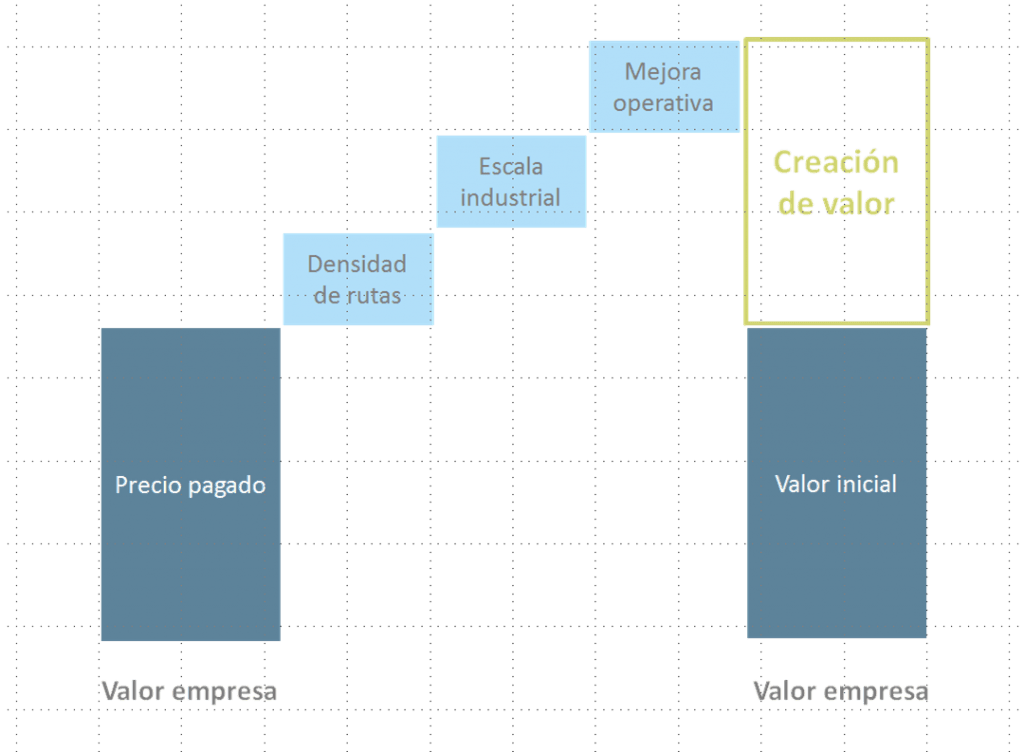

Hay tres razones principales por las que una empresa quiere comprar a otra de la competencia: ganar escala, exposición a un nuevo mercado o a una tecnología superior. Compra porque estima que el coste y el tiempo de desarrollar orgánicamente cualquiera de los tres factores será superior al desembolso y a los plazos de integración de la adquisición.

En este caso, ¿qué busca un competidor?

En un principio estaban en la puja por la división de ascensores de TK tanto KONE como Hitachi. Ahora solo queda la primera.

Lo que busca KONE es escala o densidad de rutas en su división de mantenimiento — tener un gran número de clientes concentrados en una misma zona. Un contrato de mantenimiento puede llegar a generar valor, a lo largo de la vida del producto, de unas 2,5x veces el coste del ascensor. El coste de atender ese contrato es, en un 80%, la red de técnicos de mantenimiento. Por lo tanto, si con la compra consiguen escala, un mismo número de técnicos podrá atender tanto los ascensores de KONE como los de TK. De esta manera, se rebaja la principal partida de costes de la división.

A esta escala también habría que sumarle la mejora operativa que un equipo directivo excelente como el de KONE sería capaz de aportar a la división de ascensores de TK. Estoy seguro de que abogarían por la misma mejora operativa que he explicado antes.

Mi punto de vista

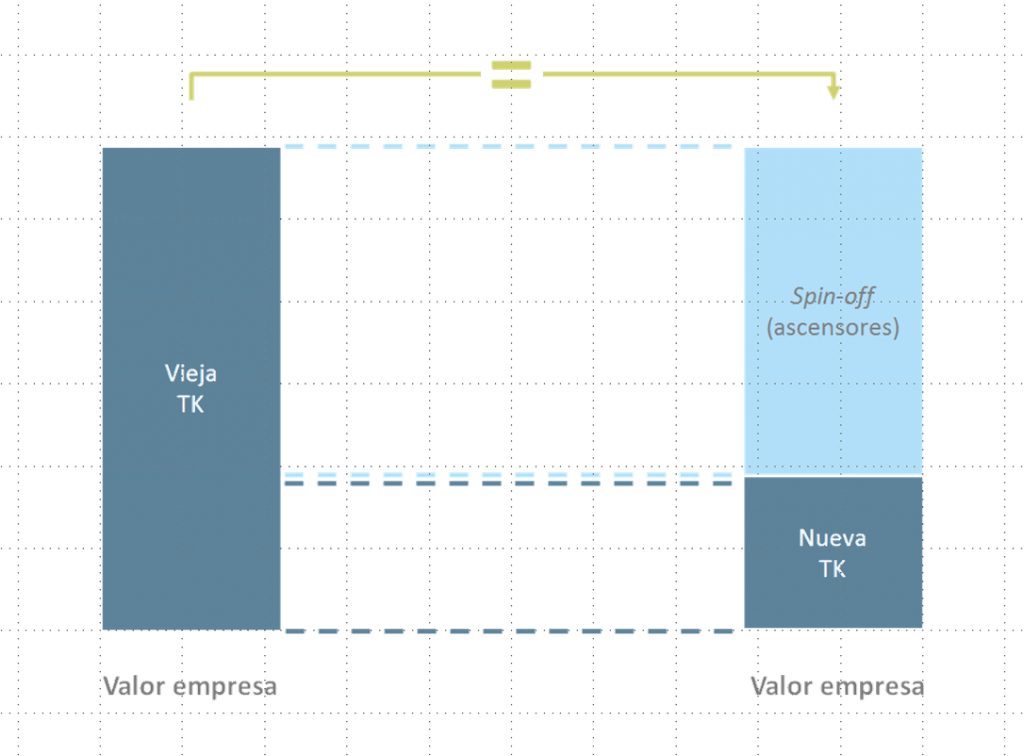

Aunque parece que la división de ascensores de TK va a acabar en manos de cualquiera de los de arriba, como accionista prefiero la opción del spin-off. En caso de un spin-off, recibiríamos x acciones de la división de ascensores por cada acción de TK que tengamos. El precio de la nueva TK se ajustaría para tener en cuenta que ahora tiene una división menos. La suma de ambas capitalizaciones debería ser igual a la capitalización de la antigua TK, suponiendo que la operación en sí ni genera ni destruye valor.

Prefiero el spin-off a la venta por tres razones:

- Una primera razón es que de esta manera no dependo de lo que la directiva de TK quiera hacer con los ingresos que reciba de la venta. Ya lo he dicho: históricamente TK ha sacado el dinero de los negocios buenos para reinvertirlo en los negocios malos. ¿Crees que esta vez va a ser diferente?

- Una segunda razón es que me permitiría participar de la mejora operativa de ascensores y no dárselo a terceros. Todas las palancas de mejora que he explicado hasta ahora se pueden materializar, orgánica o inorgánicamente, bajo la perspectiva del private equity, del competidor o nuestro propio prisma como accionistas.[4] ¿Por qué iba a cederlo a un tercero?

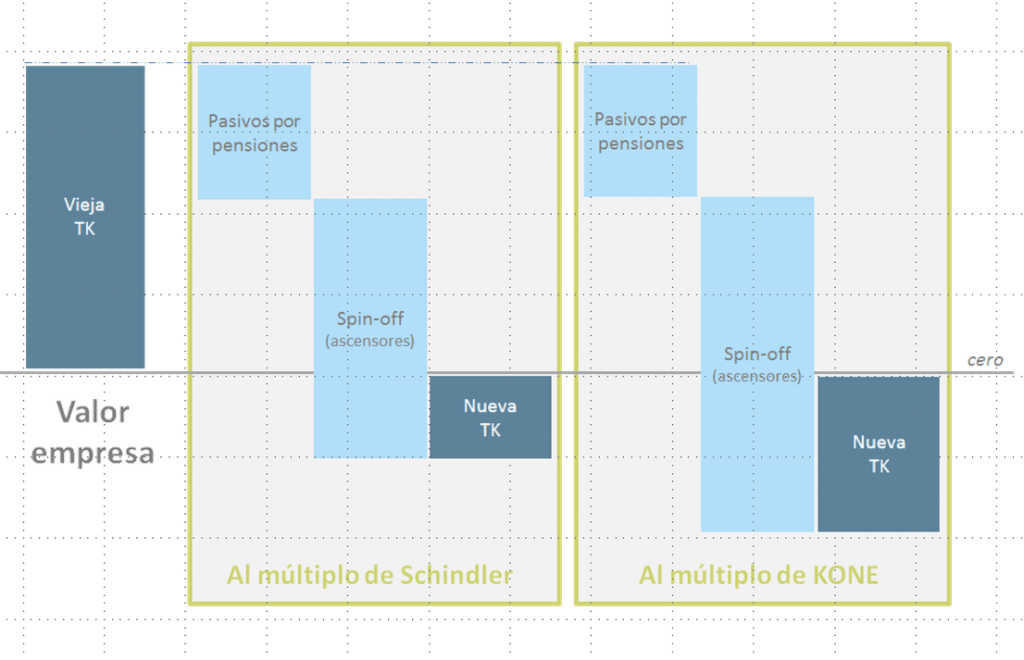

- La última razón es que saldría a cotizar barata. Incluso si se adjudica al spin-off la totalidad de la deuda,[5] hay un pasivo que no se puede asignar y que limita la valoración máxima a la que puede salir a cotizar la división de ascensores. Este pasivo no desagregable es el de pensiones, asociado principalmente a otras divisiones con más plantilla. Como la resultante TK no se puede quedar con valor negativo, el múltiplo del spin-off tendría que ser inferior al más bajo de los de su competencia directa. Si sale barata, no solo tendríamos al fundamental a favor (segunda razón), sino que a la valoración también.

Y es que no es lo mismo participar del crecimiento compuesto del beneficio a largo plazo que de un mero arbitraje de valor a corto.

Todavía no está claro qué pasará. Con suerte, las pujas serán lo suficientemente altas como para endulzarnos una eventual salida de TK. Con más suerte, hay spin-off.

AVISO: ThyssenKrupp es una de las compañías que tenemos en Narval actualmente.

[1] Desde construcción de submarinos a rodamientos para coches, pasando por la producción de acero.

[2] Tres escalones en bono basura.

[3] Si todavía no lo has hecho, recomiendo leer mi entrada anterior para entender este punto.

[4] Si se da un spin-off, la división de ascensores podría pasar de candidata a ser adquirida a buscar pretendientes que comprar (con permiso del nivel de deuda final).

[5] Si la nueva división se queda con la totalidad de la deuda, nuestro perfil de rentabilidad se asemejaría al de un private equity.