Los bonos híbridos resisten el secano de rentabilidad del resto de la renta fija

Los bonos híbridos resisten el secano de rentabilidad del resto de la renta fija

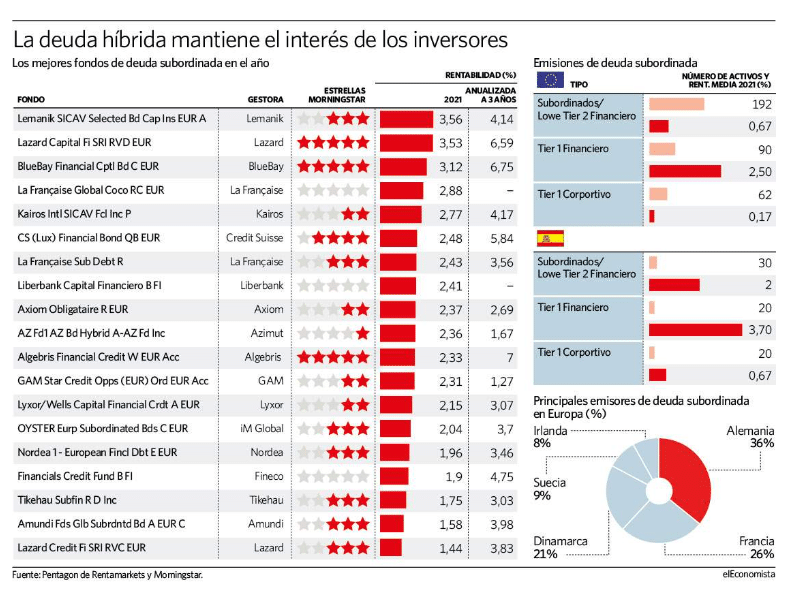

La deuda subordinada vuelve a estar de moda entre los inversores, sobre todo la de entidades financieras. De hecho, en lo que llevamos de año se han emitido ya 5.850 millones de deuda subordinada en Europa, de los que 2.000 millones corresponden a entidades financieras españolas, con CaixaBank y Sabadell a la cabeza, según los cálculos realizados por Pentagon, la herramienta de análisis de Miraltabank (antiguo Rentamarkets). La rentabilidad media que ofrece el índice de Cocos en euros se sitúa ya en el 3,15% pero en el caso de los emisores financieros españoles puede llegar al 3,7%, superior al 2,5% de sus homólogos europeos.

“Dentro del espectro de la renta fija, la deuda subordinada es de los pocos segmentos, junto con algunos nombres específicos en high yield, que mantiene rentabilidades en positivo en el año. Llama la atención el buen rendimiento de los Tier 1 financieros en los que se engloba la deuda híbrida, donde la normalización lenta, pero gradual, de los tipos de interés del Tesoro está apoyando especialmente a los bancos, tanto en sus cotizaciones en bolsa como en los denominados AT1 o CoCos. En España, donde encontramos unas 20 emisiones de este estilo, los retornos se sitúan claramente por encima del 3%, superando incluso a sus homónimos financieros europeos“, explica Ignacio Fuertes, director de inversiones de Miraltabank.

Puede leer la noticia en El Economista