Que los árboles no nos impidan ver el bosque: visión de mercado 2020

A la hora de plantearnos dar una visión de mercados para 2020, creemos que, en lugar de sacar una batería de indicadores macro y micro de las diferentes zonas geográficas, resulta mucho más útil tomar un poco de perspectiva y evitar así que los árboles nos impidieran ver el bosque.

Y esto es lo que, en los próximos 8 puntos, hemos tratado de plasmar:

- La compleja situación en la que se encuentran las diferentes economías avanzadas,

- Los dos posibles escenarios que se plantean de cara a fin a fin de año en términos de política monetaria, y

- Las consecuencias de todo ello para nosotros los inversores.

1. Compleja situación geopolítica

Incertidumbre global

Nos encontramos ante una situación geopolítica muy complicada, donde hay múltiples frentes abiertos:

- Guerra comercial, en tres ejes: China – EEUU – Europa. De momento, hemos asistido a la primera fase.

- Incremento de la influencia china en diversas áreas: Hong Kong, Taiwán, y múltiples países emergentes que han obtenido financiación alternativa al FMI del gigante asiático a cambio de sus reservas estratégicas.

- Desacoplamiento de las cadenas productivas – las grandes multinacionales – y la tecnología.

- Incertidumbre sobre quien será, primero el contendiente de Trump en el partido demócrata en las presidenciales, y más adelante el siguiente presidente de los EE.UU, que esbozará el panorama geopolítico para los próximos 4 años.

- Fragilidad en la Unión Europea, con la debilidad del eje franco-alemán y la salida del Reino Unido.

- Impacto económico, político y financiero que tendrán las políticas medioambientales y ESG en la próxima década.

- Incremento de la influencia rusa en Oriente Medio y auge chiita en la zona: Irán, Siria e Irak.

- Otoño latino: o cómo la desigualdad y la corrupción ha sumido a Latinoamérica en una crisis económica, de confianza y de sentimiento antisistema.

- Miedo al coronavirus y su efecto sobre los mercados financieros estos últimos 2 meses.

- Todo esto enmarcado en un escenario de volatilidades deprimidas en prácticamente todas las clases de activos por diversos motivos técnicos.

2. Crecimiento anémico

Crecimiento e inflación sub-trend a pesar de estímulos y mercado laboral en récords

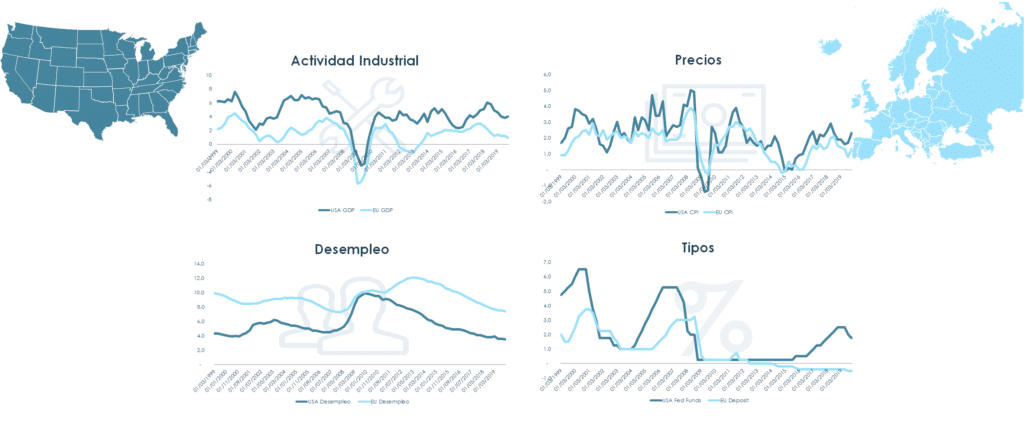

Estamos viviendo un periodo de crecimiento anémico. Como podemos observar en los siguientes gráficos, que recogen la evolución del ultimo cuarto de siglo, Occidente es incapaz de generar crecimiento e inflaciones a niveles precrisis.

Fuente: Bloomberg, Rentamarkets

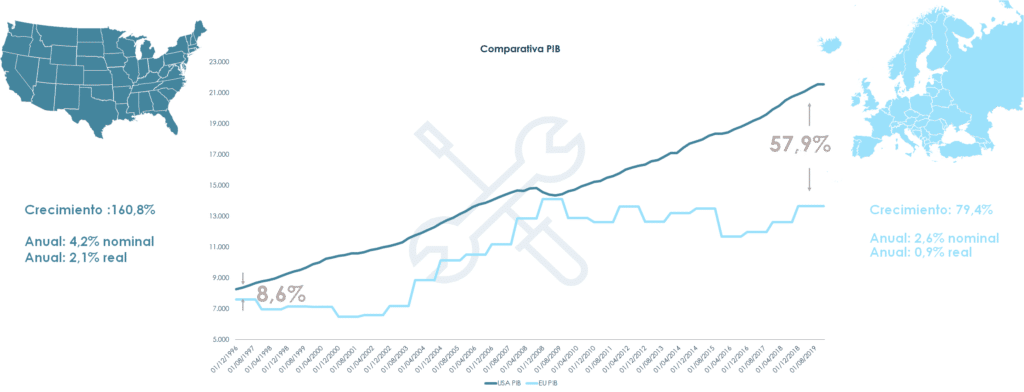

Esto es especialmente cierto en Europa, donde la falta de liderazgo ha provocado una parálisis política en la toma de decisiones. Esto se ve claramente reflejado en la evolución del PIB.

Fuente: Bloomberg, Rentamarkets

3. Endeudamiento global

Deuda récord: $253trn – 322% GDP Global. Ratio de crecimiento/deuda decreciente

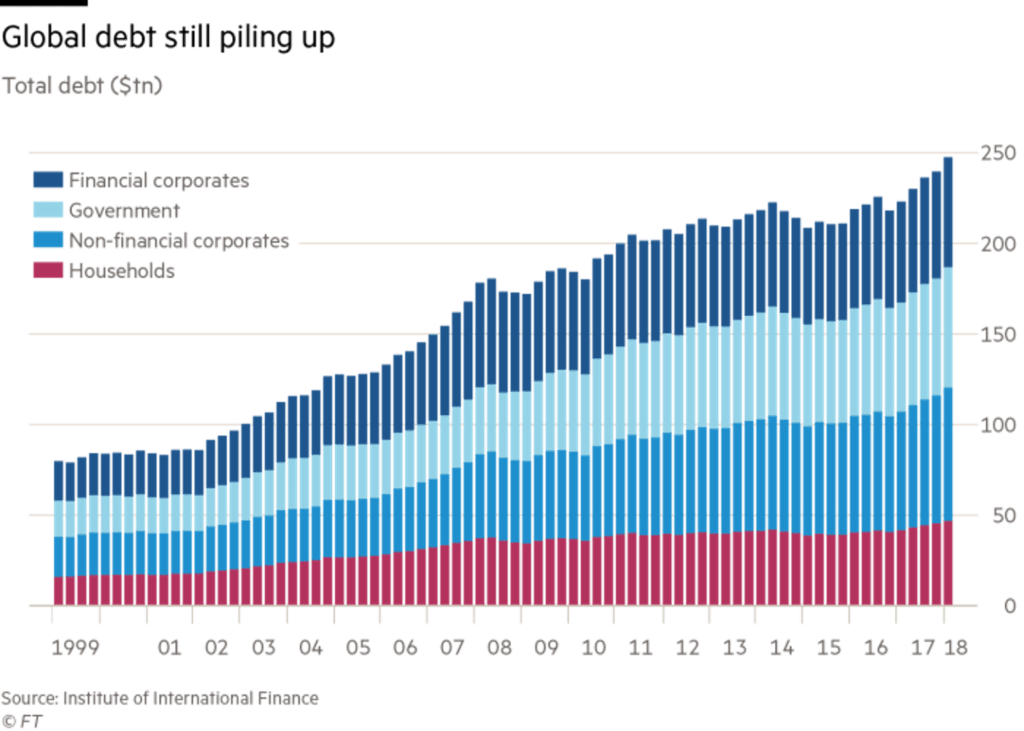

A todo esto, hemos de añadir que existe un problema de endeudamiento global sin precedentes, con niveles de deuda récord, tanto en términos nominales ($+253 trn$) como en porcentaje de PIB global (+322%PIB), donde cada euro de deuda añadido genera cada vez menos y menos crecimiento.

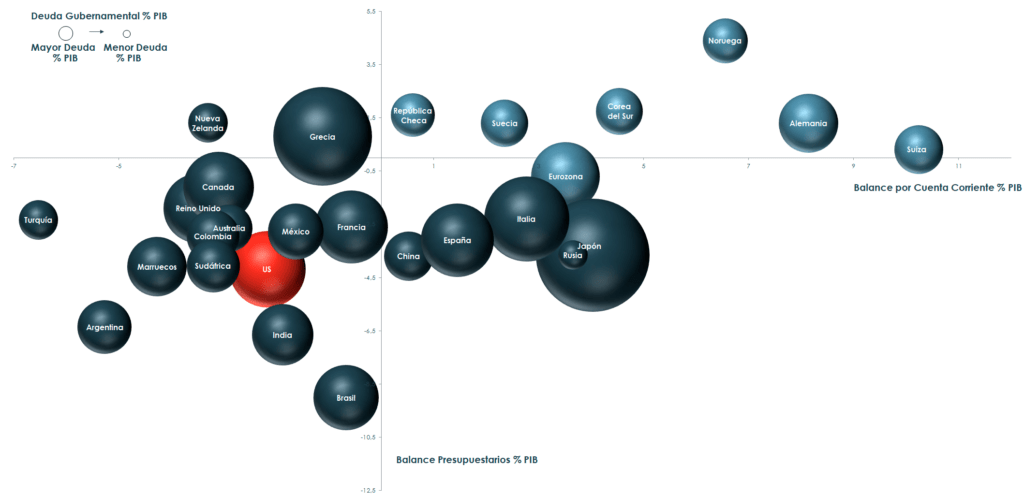

Si hacemos un desglose país por país y dibujamos el tamaño de la deuda gubernamental sobre su PIB, en contraposición al balance presupuestario y por cuenta corriente, podemos intuir el gran problema de endeudamiento en el que se encuentran ciertas economías avanzadas (principalmente el mundo anglosajón). Las devaluaciones competitivas están impidiendo a países como EE.UU. recuperar competitividad en su economía. En este sentido es imperativo mantener los costes de financiación de los estados lo más reducidos posible.

Fuente: Rentamarkets, FMI, Bloomberg.

4. Agotamiento de política monetaria

También de la no convencional. Objetivo: deflactar la deuda – servicio financiero asequible

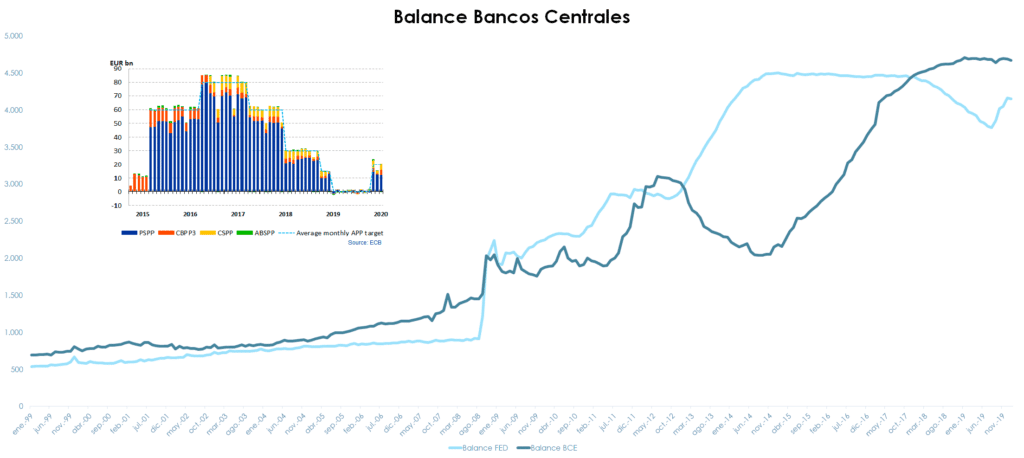

Todo esto tiene lugar a la vez que hemos asistido al agotamiento de las políticas monetarias, tanto convencionales como no convencionales, y los efectos que estas tienen sobre la economía real. También hemos presenciado cómo los bancos centrales han tenido que dar un giro de 180 grados y volver a inyectar liquidez y aumentar el balance, a pesar del pequeño efecto sobre la productividad y la economía.

Fuente: Rentamarkets, Bloomberg.

5. Falta aparente de refugio

A pesar de estar la liquidez en máximos, los inversores no participan

En este entorno tan complejo hemos experimentado los denominados liquidity rallies, en los que las valoraciones de los activos financieros se han inflado por las inyecciones de liquidez. A pesar de esto, gran parte de los inversores ha mantenido unos niveles de liquidez elevadísimos como podemos observar en el gráfico siguiente: los niveles de inversión en fondos monetarios en EE.UU. se encuentran cerca de los máximos históricos vividos durante la gran crisis financiera. Es decir, gran parte de los inversores, tanto particulares como institucionales, se han perdido el ciclo alcista, preocupados por los evidentes desequilibrios.

Fuente: Rentamarkets, Bloomberg.

6. Depreciación del valor del dinero

Si no participas de los “liquidity rallies” – pérdida de poder adquisitivo

Estas inyecciones de liquidez tienen a su vez un efecto devastador sobre el valor del dinero y el mantenimiento del poder adquisitivo. Este es sin duda alguna el punto más importante.

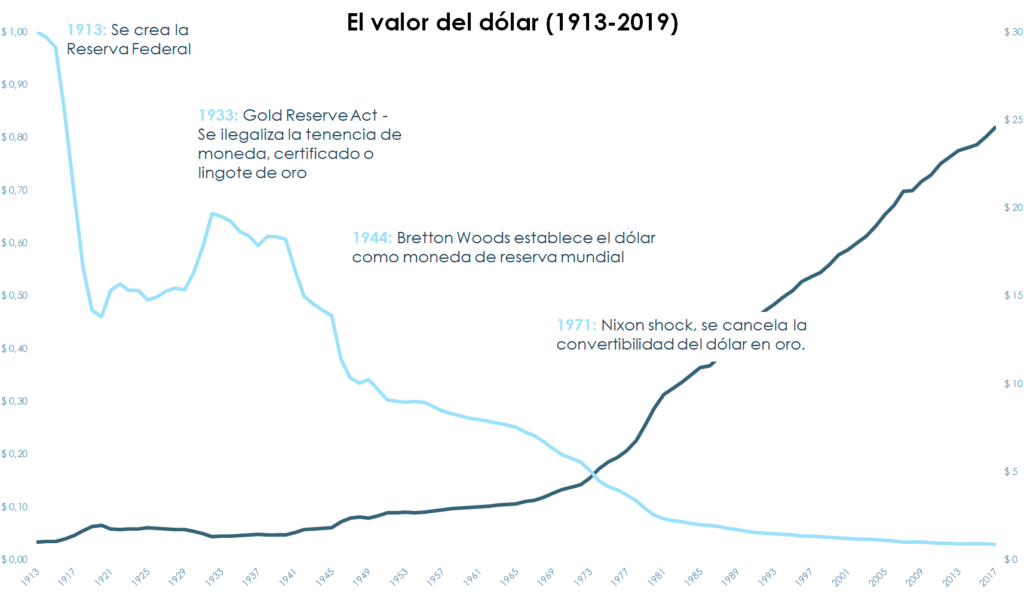

Como muestra el gráfico siguiente, el dólar ha perdido en los últimos 100 años más de un 90% de su valor: hoy en día son necesarios 25 dólares para compensar el poder adquisitivo de 1 dólar de entonces. Y la ecuación tan compleja en la actualidad, de crecimiento y deuda, hace más necesaria que nunca la deflactación de esta deuda. Por este motivo, las dinámicas de devaluación monetaria deberán mantenerse, siendo la gran perdedora la liquidez.

Fuente: Rentamarkets, Bloomberg.

7. Revisiones de objetivos de inflación

Tras los éxitos de Volcker y Greenspan – las expectativas son asimétricas

Es por ello que tanto la Reserva Federal como el Banco Central Europeo comenzaron ya hace unos meses a revisar su política monetaria y en especial los objetivos de inflación. Desde que primero Volcker, y más tarde Greenspan, comenzasen a usar la política monetaria en los años 70 y 80 para combatir la hiperinflación con éxito, la asimetría en las expectativas de inflación han sido el talón de Aquiles de los bancos centrales, incapaces de convencer al mercado de que están preparados para evitar la japonización de sus economías.

En este sentido, nos encontramos ante dos posibles soluciones:

| Reducir el objetivo de inflación | Ampliar la banda de inflación |

|

|

8. Sin alternativas obvias

Para el inversor prudente

Para finalizar, en este escenario tan complejo donde hemos asistido a un proceso inflacionista de activos reales y financieros (recordemos que debido a la crisis tan severa que azotó a nuestra economía, este proceso ha tardado más tiempo en ser evidente que en otras economías), también hemos sido testigos de:

- La creación y auge del dinero digital, donde se buscan maneras de evitar la pérdida del poder adquisitivo inducida por los bancos centrales.

- El incremento en el valor del oro vs. las divisas fiat. Recordemos el efecto que supuso la cancelación de la convertibilidad en la devaluación del dólar.

- El aumento del número de compañías zombie, incapaces de existir con niveles de tipos adecuados.

- La creación de compañías con valoraciones milmillonarias, incapaces de generar beneficios, a base de quemar capital.

- La venta de volatilidad indiscriminada para conseguir un cada vez mas ínfimo cupón.

- Y la búsqueda de formas alternativas de empaquetar flujos de caja: leasing de aviones, taxis, plantas solares, colegios, residencias, etc.

Nos encontramos ante un escenario sin alternativas obvias para inversores prudentes. En muchos casos, estos se han visto arrastrados de los depósitos y la renta fija de corto plazo hacia vehículos de inversión con mayores riesgos, a menudo sin gestión, al amparo del ciclo alcista y con el falso mensaje de que menores comisiones implican mayores rentabilidades. En otros casos, los inversores prudentes se han quedado al margen del mercado, experimentando una pérdida sin precedentes de poder adquisitivo.

En Rentamarkets planteamos diferentes propuestas para invertir con éxito en un entorno tan complejo. Y es que, ante situaciones excepcionales, debemos actuar de una manera flexible y prudente, pero siempre teniendo en cuenta que riesgo y percepción del riesgo, ni son la misma cosa, ni son coincidentes en el tiempo.