- Asset Allocation: La entrada del periodo vacacional nos hace aumentar la prudencia ante la esperada caída de liquidez y actividad en los mercados.

- Actividad: El fin del confinamiento y la reapertura progresiva de las economías están resultando en una mejora de los datos macro y micro.

- Tipos de interés: Las ampliaciones adicionales de políticas monetarias no convencionales, como el control de la curva de tipos en E.E.U.U., seguirán actuando como un suelo en los activos de riesgo.

- Renta variable: El colapso de los márgenes, ha obligado a las empresas a realizar ajustes y tomar medidas para proteger su liquidez. El retorno de las ventas tendrá un efecto beneficioso en las nuevas estructuras de costes.

- Crédito: Es por ello, y dado los aún atractivos diferenciales que encontramos en el crédito de calidad media, apoyado a su vez por los bancos centrales, que seguimos favoreciendo el activo.

- Divisa: Continuamos con la infra ponderación al dólar y a la libra dadas sus débiles dinámicas fiscales.

La rápida recuperación que hemos experimentado en los mercados financieros desde finales de marzo no es sino consecuencia de la mayor intervención en política monetaria y fiscal, coordinada globalmente, desde la Segunda Guerra Mundial. La rapidez de respuesta, junto al tamaño de esta, ha dejado a la mayoría de los inversores, que esperaban un deterioro prolongado, como es costumbre, dada la severidad de la crisis a la que nos enfrentamos, descolocados y sin posibilidad de participar de la recuperación.

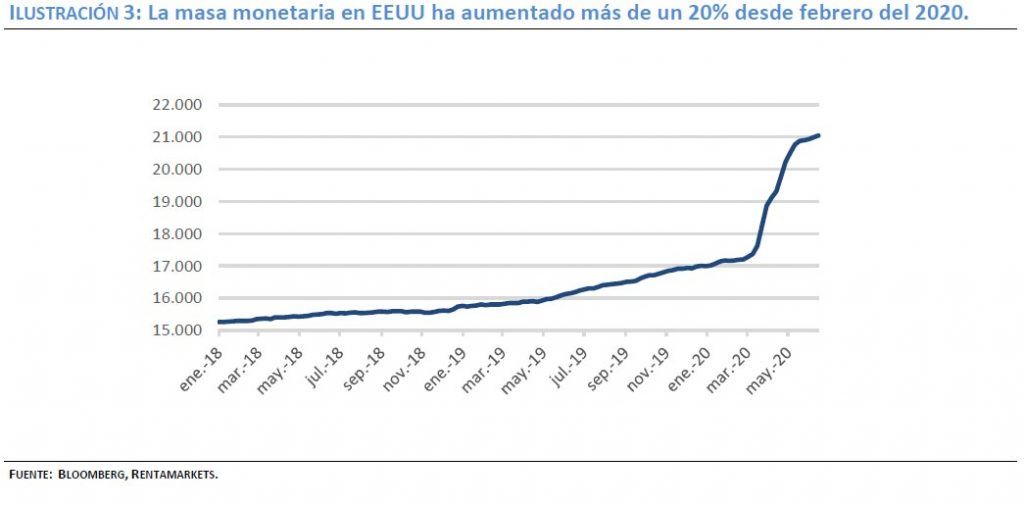

Como podemos observar en el primer gráfico, los grandes beneficiados han sido aquellos que han podido proteger a los inversores ante la mayor devaluación del poder adquisitivo de la historia moderna. Tanto el Bitcoin (+28%), como el resto de cryptos, y el oro (+15%), han sido los mayores beneficiados, capaces de proteger ante la inmensa impresión de dinero, necesaria por otra parte, para suplir la carencia causada por el aislamiento social. Además de estos, ha destacado también el Nasdaq (+12%), gran beneficiado por este mismo confinamiento, al permitir el funcionamiento y la aceleración hacia la digitalización de las economías. Por último, la renta fija, principalmente la pública, objeto de las recompras de los bancos centrales en sus políticas no convencionales, ha conseguido acabar el primer semestre con rendimientos positivos.

En términos de posicionamiento modificamos más bien poco las carteras, que siguen ofreciendo un gran potencial. Dada la ingente impresión monetaria ante la que nos encontramos, unido a unos ajustes en tiempo récord de las estructuras corporativas (reducciones de capex, opex, dividendos y recompras entre otras) y unos márgenes y posicionamientos en mínimos históricos, la renta variable y la deuda corporativa se encuentran en una situación ideal para beneficiarse del fin del confinamiento y el retorno de la actividad. A pesar de esto, como el término náutico inglés “summer doldrums“, esperamos un verano donde los mercados financieros no mostrarán una dirección precisa, ante la falta de inversores y a la espera de verificar los resultados macro y micro.

El bitcoin y el oro han sido los grandes beneficiados de las devaluaciones monetarias.

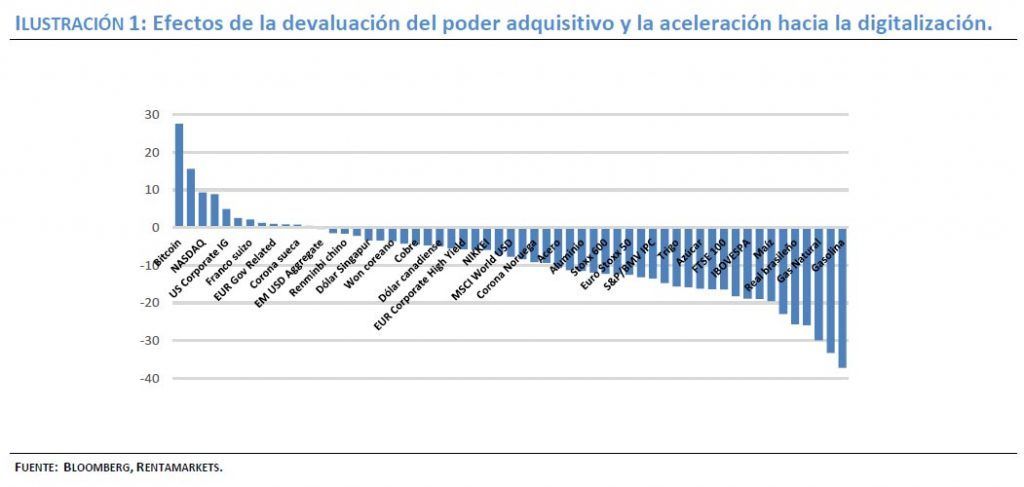

Como observamos en el gráfico siguiente, la respuesta coordinada de los principales bancos centrales durante esta crisis ha dejado en un segundo plano a la del 2008.

Ante la ingente impresión monetaria, seguimos favoreciendo aquellos activos que nos protejan de devaluaciones del precio del dinero a medio plazo.

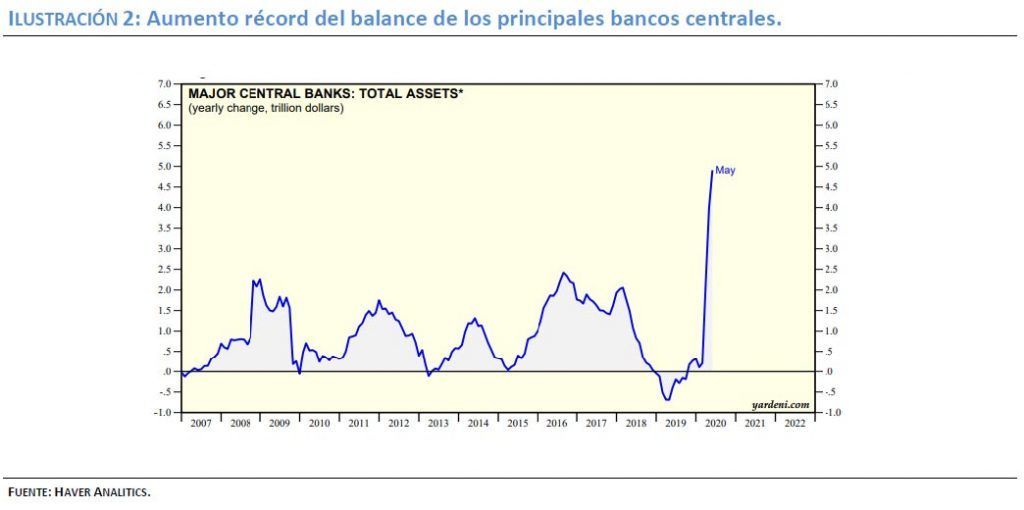

A pesar de contar con un cierto margen de maniobra en las carteras, que aún cuentan con algo de liquidez por si volvieran a presentarse situaciones de estrés en el mercado, hemos infra ponderado ésta ante la devaluación del poder adquisitivo que está experimentando el dinero. En el siguiente gráfico vemos cómo la masa monetaria en EE. UU. ha aumentado más de +20% desde finales de febrero.

Ante la ingente impresión monetaria, seguimos favoreciendo aquellos activos que nos protejan de devaluaciones del precio del dinero a medio plazo.