Vivimos en un mundo cada vez más globalizado donde se cuenta con numerosas compañías a la hora de plantearnos una inversión. Por ello, es interesante poder contar con una visión lo más completa posible, para poder elegir la mejor opción. En este informe, se expone un análisis del Sector de las Telecomunicaciones tanto a nivel mundial como europeo.

TELEFÓNICA

Telefónica creada en 1924, capitaliza cerca de 42.000 millones de euros y es una de las compañías más importantes del Ibex 35 con un peso del 9%.

Telefónica es una empresa de tamaño medio dentro de las compañías de telecomunicaciones a nivel mundial por capitalización bursátil y número de clientes, con presencia en Europa e Iberoamérica principalmente. Apoyándose en redes fijas, móviles y de banda ancha, así como en una oferta de ser- vicios digitales, la compañía se está transformando en una “Telco Digital”. Con esto, su intención es satisfacer las necesidades de sus clientes y conseguir un crecimiento en nuevos ingresos.

A continuación, se va a exponer una breve exposición de la situación actual del sector, tanto a nivel mundial como a nivel europeo y se explicará en más detalle Telefónica. El sector de las telecomunicaciones está muy presente en las carteras de inversión de los clientes minoristas y se considera interesante tener una visión global debido al gran número de compañías que existen y que han tenido un mejor comportado en los últimos 10 años.

Telefónica, al ser una compañía con actividad en diferentes partes del mundo, se explicará por regiones geográficas para que sea más sencillo entenderlo. También se tratará el tema de los dividendos, que es uno de los mayores motivos por lo que los inversores eligen este sector, y su deuda que es el principal problema al que se enfrenta.

EL SECTOR DE LAS TELECOMUNICACIONES

NIVEL MUNDIAL

El Sector de las telecomunicaciones es un sector muy intensivo en capital y muy dependiente de la tecnología. Debido a esto las telecos se enfrentan constantemente a un dilema: no invertir en la última tecnología para sacarle rentabilidad a la tecnología anterior corriendo el riesgo de quedarse obsoleto, o invertir para ser la líder tecnológica, pero sin garantías de poder rentabilizar las nuevas inversiones.

El sector tiene un elevado riesgo regulatorio y cuenta con numerosos competidores, que, unido al poco valor añadido del servicio, implica una constante reducción de márgenes operativos. En el caso de Telefónica, su margen EBITDA ha pasado de 15% a 13% en 10 años. Para luchar contra esta tendencia las compañías hacen un ejercicio continuo de restructuración y contracción de costes, lo que se ve reflejado en pequeños márgenes. La única ventaja competitiva con la que se puede contar en el sector de las telecomunicaciones (voz, datos, TV, fibra…) es la escala, la cual permite la dilución del coste unitario permitiendo la obtención de mayores márgenes.

Las empresas del sector de las telecomunicaciones con mayor capitalización en el mundo son: las americanas AT&T con 217.226 millones de euros y Verizon Comunica- tions con 195.936, luego se sitúa Softbank Group, la tercera en capitalización con 78.976 millones de euros.

Es un sector muy endeudado debido a que su operativa demanda fuertes inversiones.

Además, como se observa en el gráfico siguiente, el comportamiento de los precios de las compañías del sector no ha sido muy favorable en relación con los índices de refe- rencia.

NIVEL EUROPEO

En el gráfico anterior, se pueden observar las empresas europeas más grandes del sector repartidas en función de su capitalización bursátil.

A continuación, se exponen ratios de valoración de las principales telecos europeas. Todos ellos vienen acompañados del ratio actual, la media de los últimos 5 y 10 años.

En primer lugar, su valoración (Precio/Ventas y Margen Operativo)

Teniendo en cuenta un proxi de valoración entre Precio/Ventas y Margen Operativo de 1:10, se puede observar en la tabla anterior, que es un sector que cotiza sin prima y además que la mayoría de las empresas cotizan actualmente por debajo de sus medias históricas. Esto es principalmente porque son momentos de menores márgenes (zonas bajas del ciclo). Si suponemos una futura reversión a la medía estaría actualmente in- fravalorado. Sin embargo, las deudas grandes por una tecnología cambiante y de difícil monetarización, alimentan las tesis bajistas del sector.

Las empresas que se encuentran más devaluadas en relación con su cotización del año 2008 son: British Telecom un 24%, Telefónica un 20% y Turkcell un 5%. Estos descensos en sus cotizaciones extrapolan escenarios bastante negativos en los precios. Lo que dice el mercado es que a futuro los márgenes van a ser menores.

Una vez que hemos analizado su valor de mercado y el de la competencia, comparamos una serie de ratios para comprobar si la situación reflejada en el precio se sostiene fi- nancieramente:

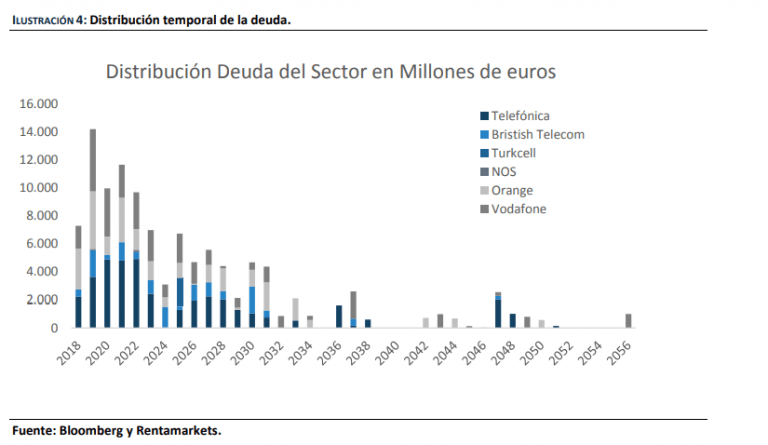

LA DEUDA

La deuda es uno de los principales riesgos de todo el sector y más en concreto de Telefónica. El sector de las telecomunicaciones cuenta con un nivel de deuda considerable debido a las grandes inversiones en infraestructuras y tecnología. Como se puede observar Telefónica, con 44.000 millones de euros de deuda neta mantiene los mayores niveles de apalancamiento (Deuda Neta/EBITDA) dentro del sector. Esto está motivado porque Telefónica no ha sido capaz de reducir su deuda con el dinero generado por sus operaciones después de pagar dividendos e intereses. Solo vendiendo activos podría ganar caja suficiente como para reducir su nivel de endeudamiento. Mientras, Turkcell y British Telecom son los que cuentan con los menores niveles (un 60% inferior respecto al ratio Deuda Neta/EBITDA)

En el gráfico anterior, se puede observar la distribución de deuda del sector y los altos niveles de deuda de Telefónica y que sólo se ven suavizados por los bajos tipos de interés actuales.

En la memoria de Telefónica de 2017, la compañía afirma que cuenta con liquidez sufi- ciente para cumplir todos sus compromisos de los próximos 12 meses, sin necesidad de apelar a nuevos créditos o a los mercados de capitales. A 31 de Diciembre de 2017, el vencimiento medio de la deuda financiera neta era de 8.08 años (incluyendo la liqui- dez). Según Telefónica el tipo de interés medio de los préstamos y otras deudas vigentes se sitúa en 3.8%.

Los dividendos juegan un papel importante para cualquier tesis de inversión alcista en el sector. En la mayoría de las compañías son altos, con Turkcell liderando con un 8,81% y British Telecom con un 6.74% mientras que Telefónica se sitúa en un 5%. Para evaluar la sostenibilidad de los dividendos del sector, hay que fijarse en qué porcentaje de la caja generada va destinada a cubrir estos pagos (Payout Ratio). Las empresas que cuen- tan con los payouts más bajos son Telefónica con un 57% y British Telecom con un 80%.

Cuando estos ratios son superiores al 100%, la compañía se está descapitalizando para afrontar los pagos de dividendos y existiría un riesgo elevado de la bajada de estos.

TELEFÓNICA POR PAÍSES

Telefónica mantiene actividades en España, Alemania, Brasil, UK y Latam. A con- tinuación, podemos observar en más detalle la descomposición de la cuenta de resultados por áreas geográficas:

En relación con su resultado operativo los pesos son los siguientes; España (30%), UK (10%), Alemania (11%), Brasil (26%) y Latam (22%). A continuación, detallamos un breve resumen regulatorio y operativo por áreas geográficas:

ESPAÑA

España es el mercado principal de donde provienen su mayor parte de beneficios. El sector está ya muy consolidado y por ello no hay que descartar riesgos regulatorios que cambien la estructura competitiva del sector.

UK

En UK, el sector cuenta con infraestructuras muy deterioradas en relación a otros países de la Unión Europea y el gobierno debería comenzar a apoyar las inversiones para ac- tualizar las instalaciones, principalmente de cable a fibra. UK solo representa un 10% del EBITDA de Telefónica, con su compañía O2.

ALEMANIA

En Alemania actualmente Telefónica se está planteando vender su división que, como se puede observar en la tabla superior, es la que peores resultados operativos tiene. La empresa está valorada a precio de mercado en 11.000 millones de euros y Telefónica tiene una participación del 69.2%. Se espera que su valoración ascienda a 15.000 millo- nes. La venta de su participación le proporcionaría liquidez para reducir su deuda a nivel global, mejorando así su ratio de apalancamiento y mandando una señal al mer- cado de sus intenciones de reducir la deuda. Uno de los posibles compradores sería la compañía alemana United Internet.

BRASIL Y LATAM

Estos países cuentan con proyección natural debido a que se requerían grandes inver- siones que ya han sido realizadas, en gran medida por Telefónica. Estas inversiones re- quieren su tiempo para aflorar resultados y debería aportar mayores márgenes futuros al grupo.

Telefónica está preparando la salida a bolsa de su filial de Argentina, como en el caso de Alemania, que le otorga liquidez para cumplir sus objetivos de disminución de la deuda.

Por otro lado, en la parte de telefonía pretenden aumentar el nivel de usuarios con con- trato que cuentan con mayor rentabilidad respecto a los de prepago.

PARTICIPACIONES DEL GRUPO TELEFÓNICA

Telefónica cuenta con posiciones cotizadas, que son las siguientes:

- Deutsche Telefónica un 69,22% valorado en 8.043 millones de euros

- Telefónica Brasil un 73,58% valorado en 15.400 millones de euros

- Acciones de BBVA valorada en 314 millones de euros

- Participación en China Inicom valorada en 205 millones de euros

- Telxius empresa de infraestructuras del sector teleco un 60% valorado en 1.912 millones de euros (no cotiza)

LÍNEAS FUTURAS DEL SECTOR Y DE TELEFÓNICA

El sector de las telecomunicaciones está en constante evolución, buscando la capacidad de ofrecer a los clientes la última tecnología disponible e incluyendo mejorar la expe- riencia de los usuarios. Actualmente, está trabajando en aumentar su eficiencia opera- tiva para poder hacer frente a la numerosa competencia con la que cuenta y busca tam- bién una evolución hacia el desarrollo de modelos digitales de negocios y servicios (todo tipo de proyectos relacionados con el Big Data, la ciberseguridad y mejorar las conexio- nes) donde se van a encontrar las mayores inversiones del sector en el futuro.

En la conferencia de presentación de los resultados de Telefónica se plantearon las es- trategias futuras de la compañía. Telefónica va a buscar aumentar la calidad de las co- nexiones enfocándose en mejorar la experiencia de los usuarios, optimizar las inversio- nes (afirman que han dejado el pico de capex atrás, lo que hace esperar recuperaciones de márgenes a nivel global) en las regiones donde se pueda crear valor (Brasil, Latam) y seguir trabajando en la optimización de costes.

Además, se persiguen iniciativas como el “Data Monetization” para el tratamiento de datos y la mejora de la automatización de procesos, que va a apoyar la reducción de costes fijos de la estructura.

En conclusión, el sector va a centrarse en aportar valor al accionista reduciendo sus costes y aumentando sus márgenes. Como en el resto de los sectores regulados, en este se está produciendo una concentración del sector (por ejemplo, la alianza entre Vodafone y Liberty Global) lo que permite mejorar la economía de escala y su posición competitiva, Telefónica en este aspecto va a encontrarse en desventaja. Pero va a bus- car la creación de valor reduciendo su deuda, que es la misión de la nueva directiva, el crecimiento en sus márgenes operativos y continuar manteniendo para sus accionistas un dividendo atractivo.

Este documento se ha realizado sólo a título informativo, y por lo tanto, no constituye una oferta de com- pra, venta, suscripción o negociación de valores o de otros instrumentos por parte de Renta Markets SV,