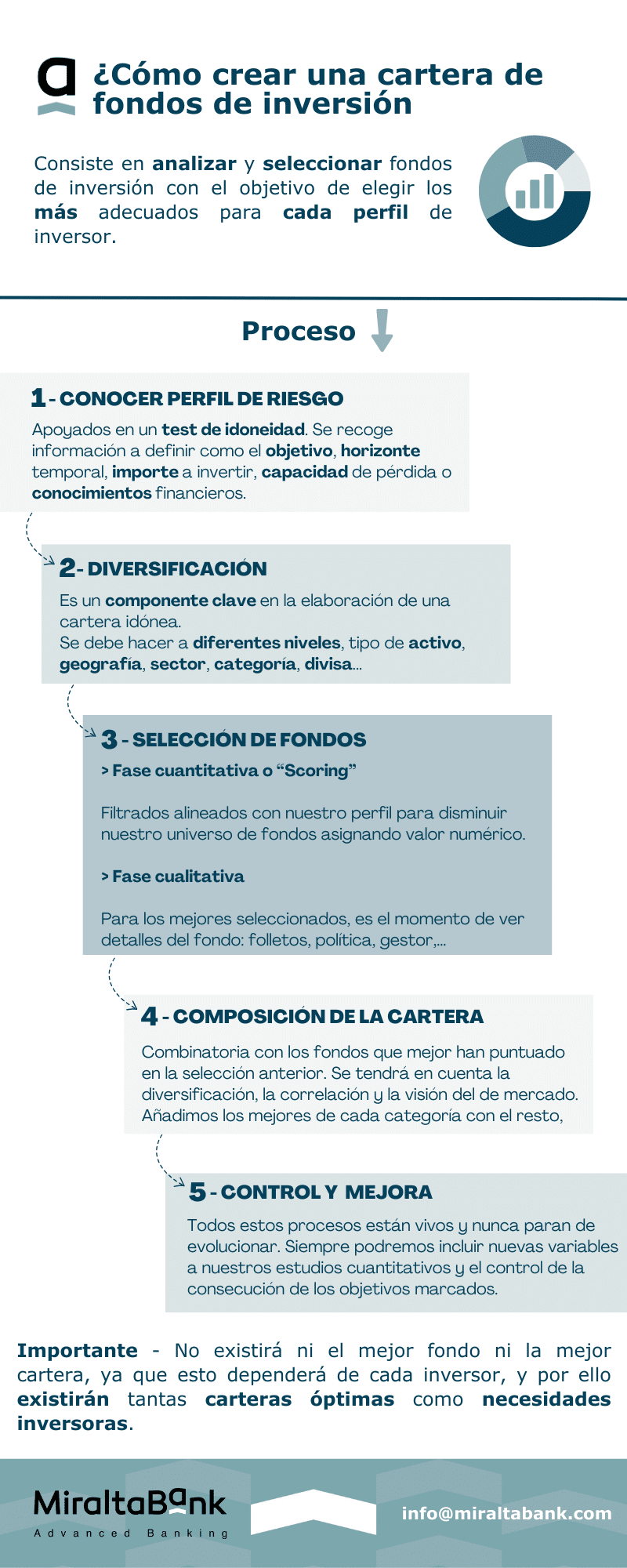

Crear una cartera de fondos de inversión consiste en analizar y seleccionar fondos de inversión con el objetivo de elegir los más adecuados para cada perfil de inversor. Por lo tanto, no existirá ni el mejor fondo ni la mejor cartera, ya que esto dependerá de cada inversor, y por ello existirán tantas carteras óptimas como necesidades inversoras.

El proceso de creación de una cartera de fondos de inversión requiere unos conocimientos financieros y no se deberá basar nunca en hacer prospecciones de rentabilidad que pueden ser ofrecidas por un buscador o herramientas similares.

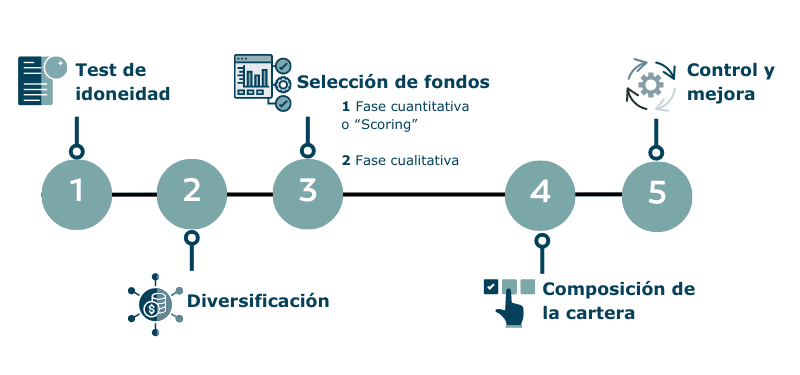

Proceso de creación de una cartera de fondos de inversión

Lo primero que debemos hacer en el proceso de creación de una cartera es conocer el perfil de riesgo. Para ello debemos apoyarnos en un test de idoneidad. Este consiste en un formulario que recoge cuestiones como el objetivo, horizonte temporal, importe a invertir, capacidad de pérdida o conocimientos financieros. También tiene en cuenta preferencias en aspectos de sostenibilidad. En definitiva, se trata de una serie de preguntas que mostrarán tanto los conocimientos personales como financieros del cliente, junto con los objetivos y necesidades de inversión. Destacar que la inversión tiene un componente subjetivo por lo que clientes con muy parecidas condiciones podrían tener un perfil de riesgo diferente.

De igual forma, las respuestas permiten al inversor realizar una reflexión adecuada sobre elementos importantes de su inversión. Por otra parte, al asesor o gestor responsable de la cartera le facilita la información necesaria para componer la cartera que mejor se adapta al perfil, alineando las necesidades con los objetivos de inversión.

*Si quieres ampliar información sobre cómo calcular tu perfil de riesgo, puedes seguir estos pasos para conocer tu perfil de riesgo como inversor.

Importancia de la diversificación en nuestra cartera

La diversificación es un componente básico en la elaboración de una cartera idónea. Si solo estamos en un tipo de activo nuestro riesgo será superior a si es invertido en diferentes tipos de activos. Esta es una premisa básica.

En finanzas, la diversificación consigue disminuir nuestro riesgo y en función de la información anteriormente recopilada deberá ser adaptada a nuestro perfil.

La diversificación no solo deberá realizarse a nivel de tipo de activo financiero utilizado sino también a otros niveles. Estos podrán ser tanto por tipo de activo (renta variables, renta fija, …), geografía (España, Europa, USA, Global, Emergente,..), sector (tecnología, consumo, salud,…), categoría (renta fija corto plazo o largo plazo, renta variable de crecimiento o de valor,…), moneda o divisa (euro, dólar americano,… o cubierto este riesgo), y así hay tantos niveles como complejidad queramos dar a nuestra cartera.

Esto nos va a permitir formar la cartera con el riesgo objetivo deseado, y así intentar cumplir nuestro objetivo de rentabilidad a largo plazo.

Cómo hacemos la selección de fondos inversión

Una vez que conocemos el riesgo que queremos asumir, tenemos que seleccionar los activos / fondos, para luego asignar un porcentaje a cada uno y componer la cartera.

Primeramente, necesitaremos conocer los fondos y seleccionar los que nos parezcan mejores. La selección de los fondos que componen una cartera podríamos dividirla en dos fases.

1 Fase cuantitativa o “Scoring”

Debido a la imposibilidad de analizar los miles de fondos que existen, tenemos que restringir o disminuir nuestro universo de activos o fondos hasta un entorno controlable.

Primeramente, segmentaremos los fondos por categorías, de forma que podamos compararlos, este proceso lo denominaremos categorización o “clustering”. Su objetivo es no mezclar y elaborar grupos de fondos realmente comparables.

Hay que señalar que obtener una buena base de datos de partida no es un proceso sencillo, básicamente porque es complicado tener acceso a todos los datos de los fondos (clase, políticas, comisiones…).

Ahora ya podemos realizar un filtrado con los fondos de cada una de las categorías por separado, con el objetivo de obtener numéricamente los mejores de cada una de ellas. Esto hará que nuestro universo se reduzca tanto como nosotros queramos, siempre con el objetivo de obtener un número reducido y manejable de fondos que podamos estudiar en detalle.

Pero, ¿cuáles han sido las variables utilizadas en el filtrado?, ¿cuál es el peso asignado a cada una de estas variables? Estas variables son diferentes en función de las categorías de los fondos, y no se pueden aplicar los mismos filtros a renta variable que a renta fija o a fondos alternativos, ni a fondos indexados que a fondos de “autor”. Además, cada analista utilizará las variables que considere más importantes en cada momento debido a que no es una ciencia exacta y cada persona tiene su forma de trabajar. De igual forma sucederá con la ponderación de cada variable.

A pesar de esto, la rentabilidad a medio-largo plazo, la volatilidad, las comisiones, el patrimonio o distintos ratios como sharpe, información o sortino, son variables que no faltarán en cualquier análisis cuantitativo. También podemos señalar que en función del entorno macro en el que nos encontremos, se podrá aumentar la importancia de cada elemento en la ponderación, priorizando en etapas la rentabilidad, la volatilidad, que el patrimonio no decaiga, que el sharpe sea mayor, …

En Miraltabank priorizamos elementos como la estabilidad en la rentabilidad, seguramente es mejor estar en un fondo que está constantemente en el primer decil de su categoría que uno que siendo el mejor un año el resto ocupa posiciones medias o bajas (es inestable en sus rendimientos).

2 Fase cualitativa

El segundo filtro es puramente cualitativo. Y solo se realizará para los pocos fondos de cada categoría que han pasado el filtro cuantitativo.

En esta fase lo importante es entrar al detalle del fondo: leer los folletos, conocer la política de inversión, estudiar la calidad de la gestora, la experiencia del gestor, si otros fondos de esa gestora también han pasado el filtro previo (cuantitativo)…

Este estudio en profundidad hará que conozcamos mejor el fondo y saber si se adapta a lo que estamos buscando en la categoría. Si encontrásemos alguna cosa que no nos encaja significará que no pasan este filtro, o al menos se señalará la incidencia. Así, aunque pase la primera fase cuantitativa, y fuese el mejor de esta, si los filtros cualitativos no los supera no será una opción para añadir a la cartera de inversión.

Así reduciremos aún más la lista de fondos óptimos de cada categoría, hasta obtener tan solo un único o unos pocos. Los mejores fondos serán los resultantes de las dos fases con las mejores notas.

Composición de una cartera de fondos de inversión

Para terminar, formaremos la cartera con los fondos que mejor han puntuado en la selección. La haremos teniendo en cuenta la diversificación.

Señalar que no usaremos exclusivamente los mejores de cada categoría debido a que necesitaremos conocer si se solapan, es decir, necesitaremos conocer los sesgos que tiene la cartera resultante y si cumple con los requisitos de diversificación y la visión de mercado que tenemos.

Para ello podemos utilizar la correlación como medida para conocer cómo se comportan los fondos entre sí, o utilizar un análisis de sesgos (componentes principales). Si no realizamos un análisis de este tipo, y tan solo escogemos los mejores fondos para formar nuestra cartera, a pesar de que estén en diferentes categorías pueden tener sesgos iguales, y que el efecto diversificador no exista. Podría ser que los mejores fondos no formen la mejor cartera.

Por esta razón, es necesario realizar una combinatoria de los mejores fondos de cada categoría con el resto, con el objetivo de encontrar la mejor cartera por rentabilidad riesgo. Así, ya tendremos una cartera que se adecua a nuestras necesidades y objetivos, basada en todos los elementos que hemos querido incorporar en la composición de la misma.

Indicar que todos estos procesos están vivos y nunca paran de evolucionar. Siempre podremos incluir nuevas variables a nuestros estudios cuantitativos

Si no hacemos esto, y llegamos a una web y tan solo buscamos cual es el fondo con mayor rentabilidad, podemos incurrir en un grave error ya que podemos seleccionar un fondo con riesgos que desconocemos.

Infografía de como crear una cartera de fondos de inversión

Tan solo recordar que en Miraltabank tenemos un equipo de personas dedicado en exclusiva al análisis y selección de fondos. Igualmente gestionan carteras mediante mandatos de gestión o asesoramiento que se adecua a las necesidades de cada uno de nuestros usuarios.