Para muchas empresas el Sale and Leaseback (“S&L”) es una de las alternativas más interesantes para obtener financiación, categorizada en este caso como alternativa. En este artículo detallamos el por qué.

¿Qué es el Sale and Leaseback?

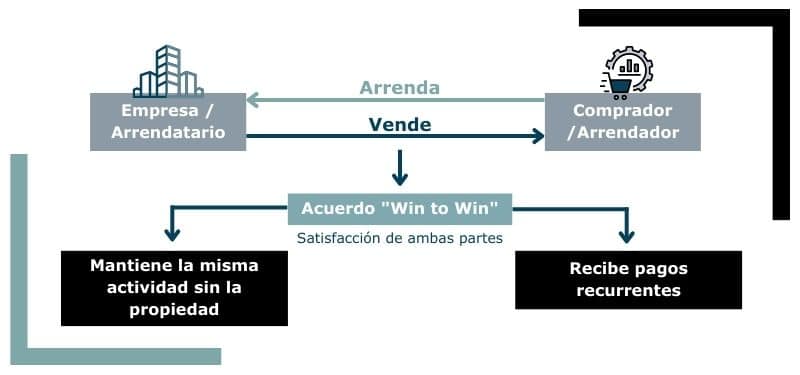

El arrendamiento financiero, alquiler con derecho de compra, leasing financiero, arrendamiento por renting o leasing operativo es un contrato mediante el cual, el arrendador traspasa el derecho a usar un bien a un arrendatario, a cambio del pago de rentas de arrendamiento durante un plazo determinado, al término del cual el arrendatario tiene la opción de comprar el bien arrendado pagando un precio determinado (Valor residual).

Los activos que se utilizan para instrumentar estas operaciones de financiación pueden ser nuevos o usados, siendo en los usados dónde se da mas valor añadido a las compañías. Hay algunas que consiguen financiación mediante activos que tienen ya pagados y amortizados en sus balances la mayoría de ellos.

La venta con arrendamiento posterior suele ser utilizada por empresas que necesitan capital a corto plazo pero desean mantener el uso del activo a largo plazo. Al arrendar un activo, una empresa puede continuar usándolo en las operaciones diarias sin incurrir en costos directos de propiedad, como mantenimiento e impuestos.

Las operaciones de S&L para empresas

Las operaciones de S&L son una vía de financiación para empresas, estas deben contar con activos que sean interesantes en el mercado para poder solventar necesidades de financiación para el desarrollo de su negocio. El acuerdo permite a las empresas obtener financiación mediante la venta de activos y luego usar los fondos para otros fines, como pagar deudas o financiar nuevas inversiones. Mientras tanto, la empresa puede seguir utilizando el activo arrendándolo al comprador a cambio de pagos regulares.

Estos acuerdos suponen al financiador o comprador una rentabilidad a largo plazo, ya que normalmente los gastos de mantenimiento o inconvenientes los asume el vendedor. Se puede añadir que al final del arrendamiento se pueda recomprar el activo de nuevo, volviendo a la situación inicial y recuperando el bien.

Beneficios del Sale and Leaseback

Este tipo de transacción puede tener beneficios para ambas partes, se considera un “win to win”.

- Obtener flexibilidad en la estrategia y estructura

- Reducir el riesgo de la organización

- Adquirir rentabilidad por los activos en propiedad

- Mantener la actividad sin endeudar o comprometer a la empresa

- Inyección de efectivo sin necesidad de deuda adicional o financiación de capital.

- Facilidad en la elaboración de presupuestos y planificación de futuro

¿Para qué empresas es el S&L?

Puede ser utilizado por empresas de muchos tipos; grandes, medianas y pequeñas,.. sobre todo, el requisito que deben cumplir es tener activos en propiedad susceptibles de poder instrumentar este tipo de operaciones.

– Para las pequeñas | Puede ser una forma de abrir nuevos espacios, crecer y practicar la inyección de capital.

– En las empresas grandes | El sale and lease back puede ser una herramienta para optimizar sus propiedades, reinvirtiendo el capital obtenido para la venta continuando en una situación lo más similar a la anterior, pero pudiendo reordenar la estrategia y la gestión de los recursos de la organización.

Miraltabank tiene una gran experiencia en la realización de operaciones de financiación instrumentadas mediante S&L tanto para su propio balance como para sus vehículos de inversión especializados en este tipo de operaciones como Pulsar I.