El rendimiento al vencimiento de un bono es el retorno que el bonista (titular del bono) obtendría por invertir en dicho bono si conservase el título hasta su fecha de vencimiento (o fecha de amortización del bono), que será el momento en el que se devuelva su principal (o también llamado nocional, que representaría el valor nominal de cada título). Dicho rendimiento a vencimiento se expresa como un porcentaje “%”.

La relación entre el rendimiento y el vencimiento de un bono es crucial para los inversores que desean analizar y comparar diferentes activos, permitiéndoles tomar decisiones de inversión fundamentadas.

Para saber más sobre bonos, recomendamos el artículo de nuestro blog “qué es un bono y cómo funciona”.

¿Qué es el vencimiento de un bono?

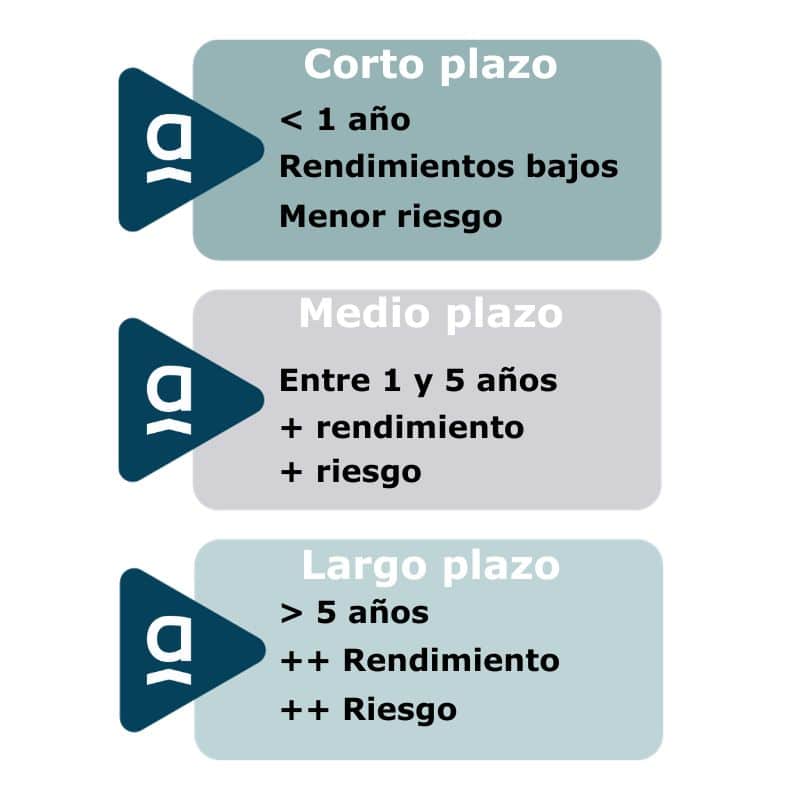

El vencimiento de un bono es la fecha en la que el emisor del bono está obligado a reembolsar el capital invertido al inversor. Los bonos pueden tener vencimientos:

- A corto plazo (normalmente se consideran así los vencimientos a menos de 1 año)

- A medio plazo (podríamos decir que son los vencimientos de entre 1 y 5 años)

- A largo plazo (vencimientos mayores a 5 años, siendo bastante habituales los vencimientos a 10 años, e incluso a 30 años, o más)

¿Qué es el rendimiento de un bono?

El rendimiento de un bono es la tasa de interés que consigue un inversor al adquirir el bono. Suele anualizarse en forma de TIR (usando el interés compuesto), si bien se puede calcular en valor absoluto (aunque esto no es muy representativo) calculando el rendimiento a percibir y teniendo en cuenta el tiempo hasta su vencimiento.

¿Cómo se calcula el rendimiento a vencimiento de un bono?

Si se mantiene a vencimiento, los rendimientos totales vendrán dados por la suma del efectivo a cobrar por los cupones a recibir, más la diferencia de precio de compra frente al nominal a reembolsar, todo ello contando con el precio pagado.

Ejemplo

Imaginemos la compra en la emisión de un bono de 1000€ nominales, a un precio de 98,5€ (pagaremos por él el 98,5% del precio nominal), con un cupón del 2% anual sobre el nominal, y un vencimiento a 3 años.

Como el precio es de 98,5€, pagaríamos 985€ por él. Cobraríamos 20€ anuales al final de cada periodo, y al vencimiento además recibiríamos los 1000€ de nominal (decimos que “vence a la par” cuando vence “a un precio de 100”). Por lo tanto, desembolsaremos 985€, y a cambio recibiremos un total de 20 + 20 + 20 + (1000-985) = 75€. Esto supone un rendimiento de 75/985 = 7,16% en 3 años.

Sin embargo, un cálculo con esa cifra no sería muy representativo, ya que los bonos pueden tener un cupón elevado, o ser cupón cero y pagarnos todo a vencimiento, o muchas otras casuísticas, y eso cambia mucho los términos.

La cifra que se suele utilizar es la TIR, o tasa interna de rendimiento, que es la variante anualizada de ese cálculo que tiene en cuenta su distribución por periodos, y que nos permitiría comparar el rendimiento de una inversión frente a la otra. Teniendo esta, y sabiendo el vencimiento del bono, podremos comparar la TIR, o rentabilidad, que nos paga una inversión para un plazo determinado.

¿Qué indica el rendimiento a vencimiento de un bono?

Un bono típico de renta fija tiene una característica muy representativa, y es que, en ausencia de defaults (quiebra del emisor), sabemos de forma predefinida el rendimiento que va a proporcionar.

Pero esto no siempre es así. Si compramos el bono después de su emisión, o lo vendemos antes del vencimiento, podemos encontrar variaciones en el precio dadas por incrementos de riesgo o movimientos en los tipos de interés. El rendimiento a vencimiento asume precisamente que este bono se va a mantener hasta el vencimiento, y por tanto no va a estar sujeto a fluctuaciones en el precio (hasta que venza a su par value). Por tanto, el rendimiento a vencimiento indicará la rentabilidad predeterminada de dicho bono si no se vende antes del vencimiento.

¿Cómo se utiliza el rendimiento a vencimiento de un bono para tomar decisiones de inversión?

El rendimiento a vencimiento nos permite comparar la rentabilidad de varias inversiones para plazos determinados. Normalmente, a mayor plazo, al existir mayores probabilidades de default (a mayor tiempo se mantenga una posición, más probabilidades hay de que un evento inesperado provoque que el emisor no pueda cumplir con sus compromisos), se exige un mayor rendimiento por las inversiones. O simplemente por evitar costes de oportunidad. Esto implica que, en circunstancias normales, cuando nosotros compramos un Bono del Tesoro Español a 2 años (le dejamos al país 1000€ durante 2 años) a cambio de un 3% anual, requiramos un rendimiento superior, de por ejemplo el 3,5% anual, por dejárselo a 5 años.

Esta métrica nos permite ver si es cierto que un emisor paga más (y por tanto nos puede interesar más otra alternativa) en sus emisiones a largo plazo, o en las de corto, o comparar el rendimiento de una inversión a 7 años en bonos, con otra en otro tipo de activo (préstamos, alquiler, etc.), de cara a escoger nuestras preferencias en función del riesgo a asumir. En resumen, esta métrica nos permite comparar rendimientos y riesgos entre distintos plazos.

Ejemplo práctico de rendimiento al vencimiento de un bono

Imaginemos que un niño de 8 años recibe un premio por estudios académicos de 10.000€. La situación financiera en casa es estable y no necesita ese dinero a corto plazo, por lo que sus padres deciden invertirlo hasta que cumpla la mayoría de edad, pero no saben bien donde hacerlo. Investigando, descubren que los bonos del tesoro del país pagan un 2% anual a 2 años. Así mismo, pagan un 3,3% a 5 años, y un 3,5% a 10 años. Hay bonos corporativos en compañías de gran prestigio (de las que se considera que no van a quebrar a 10 años vista), pagando un 4%, 4,7%, y 5% anual respectivamente para esos mismos plazos. Por otro lado, podrían invertir esa cuantía en un cesta de acciones de renta variable, que en el largo plazo han calculado que vendría promediando un 6% anual, pero no quieren asumir el riesgo de sufrir pérdidas durante ese periodo. Así mismo descartan comprar y vender bonos antes de llegar a su vencimiento precisamente para evitar ese riesgo. Por otro lado, podrían comprar una plaza de garaje y alquilarla cobrando 40€ al mes indefinidamente (480 al año, un 4,8%), pero esto implica gran iliquidez si el día de mañana quisieran disponer de ese importe. Finalmente, y teniendo todas estas alternativas en cuenta, se deciden a invertir en el bono corporativo a 5 años, puesto que en la inversión con vencimiento a 10 años solo cobraría un 0,3% anual más, y considera que dentro de 5 años podrán reinvertir el importe recibido a un tipo de interés mayor. Este sería un ejemplo práctico de cómo se podría utilizar el rendimiento a vencimiento como referencia para escoger entre distintas alternativas de inversión.

Desde Miraltabank es posible invertir en bonos, consulta los bonos disponibles aquí.

Recordamos la importancia de consultar los riesgos de cada inversión y recomendamos la consulta de un profesional especializado siempre que sea necesario.